Die US-Fed will scheinbar aus der Nullzinspolitik aussteigen

Auf der Fed-Sitzung am 15. Dezember 2021 hat die Geldbehörde, ganz wie zu erwarten war, zwar ihren Leitzins (Federal Funds Rate) unverändert belassen in einer Bandbreite von 0,0 bis 0,25 Prozentpunkten.

Aber die Fed hat gleichzeitig auch entschieden, ihre monatlichen Schuldpapierkäufe ab Januar 2022 weiter zu reduzieren. (Die monatlichen Käufe von US-Staatsanleihen und Hypothekenanleihen werden um insgesamt 30 Mrd. USD gesenkt, zuvor lag die Rückführung bei 15 Mrd. USD.)

Die anvisierte Verringerung der Schuldpapierkäufe wird bis etwa Mitte März 2022 abgeschlossen sein, und danach wäre der Weg für Zinsanhebungen frei.

Drei Zinserhöhungen angekündigt

Die Fed-Zentralbankräte haben jetzt drei Zinsanhebungen im kommenden Jahr in Aussicht gestellt, zwei weitere in 2023, gefolgt von zwei weiteren in 2024 – so dass der Leitzins dann bei 2,1 Prozent stehen wird.

Die Fed erwartet ein recht hohes Wirtschaftswachstum in 2022 von 4,0% (gegenüber geschätzten 3,8% im Sept.). Die Inflation wird ihrer Ansicht nach erhöht bleiben – sie wird im laufenden Jahr auf 5,3% (Sep.: 4,2%), in 2022 auf 2,6 (Sep.: 2,2%) geschätzt. Auf dem Arbeitsmarkt sieht die Bank zudem eine voranschreitende Besserung.

Nach langem Zögern und Schlingern will die Fed nun ganz offensichtlich – oder besser: scheinbar – doch aus der Nullzinspolitik aussteigen; und sie scheint es damit plötzlich eilig zu haben.

Das heißt auch: Kaufkraftentwertung geht weiter

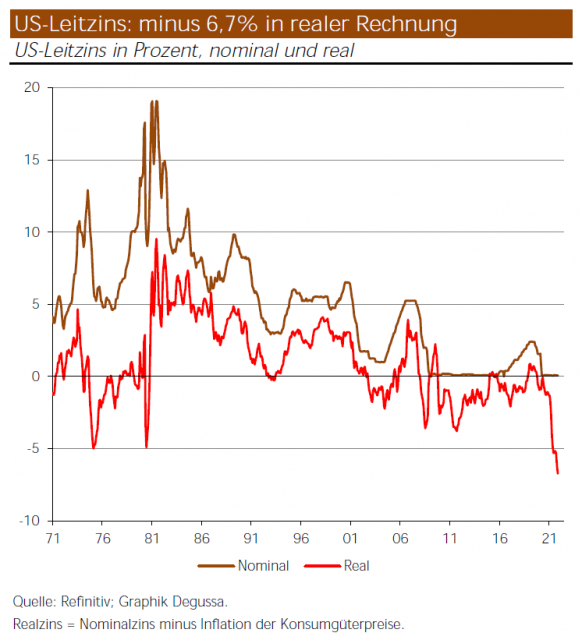

Doch Vorsicht: Der von der Fed in Aussicht gestellte Zinskurs bedeutet, dass der (kurzfristige) Realzins (also der anvisierte Nominalzins abzüglich der erwarteten Inflation) nicht nur in 2022, sondern auch noch in 2023 negativ bleiben wird, die Kaufkraftentwertung des US-Dollar also fortgesetzt werden soll!

Ob aber ein solcher Zinspfad (auch wenn er nun früher als bisher geplant beschritten werden soll) ausreichen wird, das Kredit- und Geldmengenwachstum abzubremsen und so den Inflationsdruck wirksam zu verringern, ist äußert fraglich.

Entweder wird also die Fed „nachlegen“ müssen, wenn sie die Inflation, die sie maßgeblich auf den Weg gebracht hat, ernsthaft in den Griff bekommen will. Oder aber die Fed will insgeheim – quasi unter „falscher Flagge“ – eine merklich höhere Inflation in den kommen Jahren „durchwinken“.

Die Inflation bleibt

Die Fed-Entscheidung ist also weitaus weniger eindeutig, als sie auf den ersten Blick scheinen mag; und der Verdacht ist nicht von der Hand zu weisen, dass die Fed es nicht mehr ganz so ernst nehmen will, die Inflation merklich herabzudrücken, und dass die breite Öffentlichkeit das noch nicht bemerkt hat.

Anleger haben Grund zur Befürchtung, dass die Inflation gekommen ist, um zu bleiben. Übrigens nicht nur in den USA, sondern auch im Euroraum.

Dr. Thorsten Polleit ist Chefvolkswirt der Degussa Goldhandel in Frankfurt/Main. Hier der Marktreport der Degussa (auch als Podcast).

vielen Dank, dass Sie unseren Kommentar-Bereich nutzen.

Bitte verzichten Sie auf Unterstellungen, Schimpfworte, aggressive Formulierungen und Werbe-Links. Solche Kommentare werden wir nicht veröffentlichen. Dies umfasst ebenso abschweifende Kommentare, die keinen konkreten Bezug zum jeweiligen Artikel haben. Viele Kommentare waren bisher schon anregend und auf die Themen bezogen. Wir bitten Sie um eine Qualität, die den Artikeln entspricht, so haben wir alle etwas davon.

Da wir die Verantwortung für jeden veröffentlichten Kommentar tragen, geben wir Kommentare erst nach einer Prüfung frei. Je nach Aufkommen kann es deswegen zu zeitlichen Verzögerungen kommen.

Ihre Epoch Times - Redaktion