Weiter Bankenbeben – Credit-Suisse-Aktien brechen erneut ein

Banken-Turbulenzen halten die Finanzwelt weiter in Atem: Trotz eines milliardenschweren Stützungspakets steht die angeschlagene Schweizer Großbank Credit Suisse an der Börse schon wieder unter Druck.

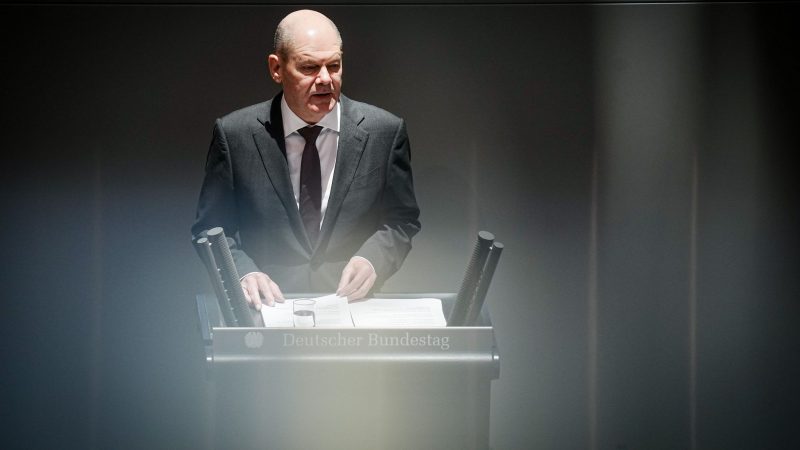

Bundeskanzler Olaf Scholz (SPD) sieht aber keine Gefahr einer neuen großen Krise in Deutschland und Europa: „Die Gefahr sehe ich nicht“, sagte er. Das Geldsystem sei nicht mehr so fragil wie vor der Finanzkrise. Auch in den USA bleibt die Situation nach einer konzertierten Hilfsaktion großer Geldhäuser für eine taumelnde Regionalbank angespannt. Die EZB-Bankenaufsicht wollte sich am Freitag in einer Sondersitzung mit den Problemen befassen.

Scholz erwartet nach dem Zusammenbruch des Start-up-Finanzierers Silicon Valley Bank, mit dem das Bankenbeben vergangene Woche begann, und den Turbulenzen rund um die Credit Suisse keine Konsequenzen für deutsche Sparer. Die Einlagen seien sicher, sagte er dem „Handelsblatt“: „Wir leben in einer völlig anderen Zeit“, sagte er mit Blick auf Vergleiche mit der Finanzkrise 2008 dem Blatt.

Joe Biden: „Niemand steht über dem Gesetz“

US-Präsident Joe Biden fordert ein härteres Vorgehen gegen Führungskräfte von kriselnden Finanzkonzernen. „Niemand steht über dem Gesetz – die Haftung zu verstärken, ist ein wichtiges Abschreckungsmittel, um schlechtes Management in der Zukunft zu vermeiden“, sagte Biden.

Der US-Präsident appellierte an den Kongress, einer Verschärfung der Gesetze zuzustimmen. „Wenn Banken aufgrund von Missmanagement versagen, sollte es einfacher für Aufsichtsbehörden sein, Gehälter von Führungskräften zurückzuholen, zivilrechtliche Strafen zu verhängen und Geschäftsführer von zukünftigen Tätigkeiten in der Bankenbranche auszuschließen.“

Eine Sprecherin der Europäischen Zentralbank (EZB) sagte, das Aufsichtsgremium treffe sich zum Meinungsaustausch und um die Mitglieder über aktuelle Entwicklungen im Bankensektor zu informieren. Bereits Anfang der Woche gab es eine Sondersitzung. Bankaufseher treffen sich in derartigen Situationen meist regelmäßig. Die Notenbank hatte zuvor betont: „Der Bankensektor des Euroraums ist widerstandsfähig: Kapital- und Liquiditätspositionen sind solide.“

Weitere US-Bank gerät ins Straucheln

Auf ein Milliarden-Stützungspaket der Schweizerischen Nationalbank für die Credit Suisse in Europa folgte am Donnerstag eine koordinierte Rettungsmaßnahme für ein weiteres strauchelndes Geldhaus in den USA. Die Regionalbank First Republic erhält angesichts von Liquiditätssorgen und heftigen Kursverlusten an der Börse eine insgesamt 30 Milliarden Dollar schwere Finanzspritze von den größten US-Geldhäusern, darunter JPMorgan Chase, Citigroup, Bank of America und Wells Fargo. Der Schritt sei „höchst willkommen“ und demonstriere die Widerstandskraft des Bankensystems, hieß es in einer gemeinsamen Mitteilung von Finanzministerium und Notenbank Federal Reserve.

An der Börse bleibt die Nervosität jedoch hoch: Die Aktien der Credit Suisse gingen am Freitag erneut auf Talfahrt und rutschten zeitweise wieder zweistellig bis auf 1,767 Franken ab. Die Schweizerische Nationalbank hatte dem kriselnden Finanzkonzern ein Hilfspaket in Form von Krediten von bis zu 50 Milliarden Franken (knapp 51 Mrd Euro) zur Verfügung gestellt. Doch die Maßnahme sorgte bei Credit-Suisse-Aktionären nur vorübergehend für Beruhigung, auch wenn der Kurs noch etwas vom Rekordtief bei 1,55 Franken vom Mittwoch entfernt blieb. Derweil ging es für die First Republic Bank im vorbörslichen US-Handel um 20 Prozent nach unten.

Noch nicht für den Ernstfall gewappnet

Europa muss jedoch aus Sicht des Finanzexperten Gerhard Schick in Sachen Bankenregulierung gegenüber den USA aufholen, um für den Ernstfall gewappnet zu sein. Bei der Schieflage der kalifornischen Silicon Valley Bank habe die US-Einlagensicherung direkt eingreifen und sehr schnell Stabilität schaffen können, sagte der Vorstand der Bürgerbewegung Finanzwende im „Morgenmagazin“ der ARD. „In Europa haben wir bisher eine solche Behörde, die Abwicklung und Einlagensicherung verbindet, nicht.“ Hier sei die Bankenunion auf halbem Wege stecken geblieben. „Das müsste man jetzt unbedingt angehen“, sagte der frühere Bundestagsabgeordnete der Grünen.

Trotz der Unsicherheiten in der Bankenbranche hob die EZB die Zinsen am Donnerstag weiter an. Frankreichs Notenbankchef François Villeroy de Galhau sieht darin ein wichtiges Signal gegen die starke Teuerung. „Das ist ein Vertrauen in unsere Anti-Inflationsstrategie, und das ist ein Vertrauen in die Solidität unserer europäischen und französischen Banken“, sagte das EZB-Ratsmitglied am Freitag dem Radiosender BFM Business. „Die französischen und europäischen Banken sind sehr solide.“ Die EZB hatte zum sechsten Mal in Folge den Leitzins erhöht, um weitere 0,5 Punkte auf 3,5 Prozent.

Rekorsumme ausgezahlt

Wie angespannt die Situation im US-Bankensektor zuletzt war, zeigte sich am Donnerstag an Daten der Notenbank. In den sieben Tagen bis 15. März gab die Fed über ihr als Diskontfenster bezeichnetes Programm zur Notliquiditätsversorgung die Rekordsumme von 152,85 Milliarden Dollar an Finanzinstitute aus. Damit wurde der bisherige Höchstwert von 111 Milliarden Dollar aus der Finanzkrise 2008 übertroffen. Zum Vergleich: In der Vorwoche hatten die Banken lediglich 4,58 Milliarden Dollar aus dem Diskontfenster beansprucht. Zusätzliche 11,9 Milliarden Dollar flossen aus dem am Sonntag von der Fed eingerichteten Notfallprogramm „Bank Term Funding Program“, wo Banken anonym Kredite zu besonders günstigen Konditionen erhalten.

Die ehemalige Mutter der kollabierten Silicon Valley Bank, SVB Financial Group, hat Konkurs angemeldet. Der Konzern gab am Freitag bekannt, bei einem Gericht in New York Gläubigerschutz nach Kapitel 11 des US-Insolvenzrechts beantragt zu haben. Anders als der Mutterkonzern hatte die Silicon Valley Bank als Geschäftsbank und Teil des Federal Reserve Systems selbst kein Anrecht auf ein Insolvenzverfahren. Ihre Vermögenswerte wurden per regulatorischer Anordnung an die US-Einlagensicherung FDIC übertragen.

Seit Tagen bemüht sich die US-Regierung, die Lage zu entspannen – bislang hielt sich der Erfolg in Grenzen. Nach dem Zusammenbruch des Start-up-Finanzierers Silicon Valley Bank – dem größten Kollaps eines US-Geldhauses seit der Finanzkrise 2008 – hatte die US-Regierung am Wochenende mit einer weitreichenden Einlagengarantie versucht, die Nerven von Bankkunden im Land zu beruhigen. Am Donnerstag betonte Finanzministerin Janet Yellen bei einer Kongressanhörung in Washington erneut, dass das Bankensystem stabil und sicher bleibe und kein Grund zur Sorge um Einlagen bestehe. „Die Regierung hat entschiedene und energische Maßnahmen ergriffen“, sagte Yellen. (dpa)

vielen Dank, dass Sie unseren Kommentar-Bereich nutzen.

Bitte verzichten Sie auf Unterstellungen, Schimpfworte, aggressive Formulierungen und Werbe-Links. Solche Kommentare werden wir nicht veröffentlichen. Dies umfasst ebenso abschweifende Kommentare, die keinen konkreten Bezug zum jeweiligen Artikel haben. Viele Kommentare waren bisher schon anregend und auf die Themen bezogen. Wir bitten Sie um eine Qualität, die den Artikeln entspricht, so haben wir alle etwas davon.

Da wir die Verantwortung für jeden veröffentlichten Kommentar tragen, geben wir Kommentare erst nach einer Prüfung frei. Je nach Aufkommen kann es deswegen zu zeitlichen Verzögerungen kommen.

Ihre Epoch Times - Redaktion